Daň z nabytí nemovitých věcí

vloženo dne 14. 1. 2019

Daň z nabytí nemovitých věcí řeší každoročně několik desítek tisíc lidí. V tomto článku jsou shrnuty nejdůležitější praktické tipy, jak daň co nejjednodušeji uhradit.

Na koho se daň z nabytí nemovitých věcí vztahuje?

Jednorázovým poplatníkem daně z nabytí nemovitých věcí je typicky každá osoba, která v ČR koupí jakoukoliv nemovitost. Předmětem této daně je pouze úplatné nabytí vlastnického práva, neúplatná nabytí řeší zpravidla daň darovací, která nyní spadá pod daň z příjmu. Nemovitostmi se rozumí pozemky, stavby, bytové a nebytové jednotky, práva stavby a spoluvlastnické podíly na těchto nemovitostech. Právní rámec této daně určuje Zákonné opatření Senátu o dani z nabytí nemovitých věcí č. 340/2013 Sb.

Kdy se touto daní zabývat a do kdy ji uhradit?

Optimální je řešit daň ihned po zápisu našeho vlastnického práva do katastru nemovitostí. Daňové přiznání je nutno podat a uhradit příslušnému finančnímu úřadu nejpozději do konce třetího kalendářního měsíce následujícího po kalendářním měsíci, v němž byl v katastru nemovitostí proveden vklad. Sazba daně z nabytí nemovitých věcí činí 4 % z tzv. nabývací hodnoty.

Existují nějaká osvobození od platby této daně?

Úplatný převod nemovitosti je od daně osvobozený, když se jedná o:

- první úplatný převod novostavby (domu či bytu) včetně pozemku, ke kterému dojde nejpozději do pěti let od chvíle, kdy lze stavbu užívat,

- první úplatný převod jednotky určené k bydlení vzniklé stavební úpravou (nástavbou, přístavbou), ke kterému dojde během prvních pěti let od doby, kdy lze jednotku užívat,

- převod majetku družstev do vlastnictví jejich členů,

- převod družstevního bytu (vlastníkem nemovitosti zůstává bytové družstvo),

- další specifické případy typu nabytí nemovitosti jiným státem, územním samosprávným celkem, svazkem obcí apod.

Jak mám dále postupovat?

U běžných nemovitostí typu byty, rodinné domy, rekreační stavby, garáže a některých pozemků je možné se rozhodnout, zda si hodnotu nemovitosti spočítám svépomocí pomocí tzv. směrné hodnoty, anebo využiji službu znalce s vyhotovením znaleckého posudku.

Směrná hodnota

V tomto případě je nutné znát podrobné technické parametry nemovitosti typu výměr, zastavěných ploch, konstrukce a stáří stavby, povodňové zóny, vybavení apod.

Znalecký posudek

Můžeme využít služeb znalce, který hodnotu nemovitosti stanoví ve znaleckém posudku. Výhodou znaleckého posudku je skutečnost, že je hodnota nemovitosti předem známa a nehrozí zde riziko dodatečného navýšení daně finančním úřadem. Vypočtená hodnota vynásobená koeficientem 0,75 se totiž porovnává s cenou v kupní smlouvě a daň se hradí vždy z vyšší částky. Tento postup je zvolen z důvodu, ať nedochází k úpravě cen v kupních smlouvách za účelem snižování daňových odvodů. Náklady na zpracování znaleckého posudku jsou uznatelným výdajem a můžeme je zahrnout do daňového přiznání.

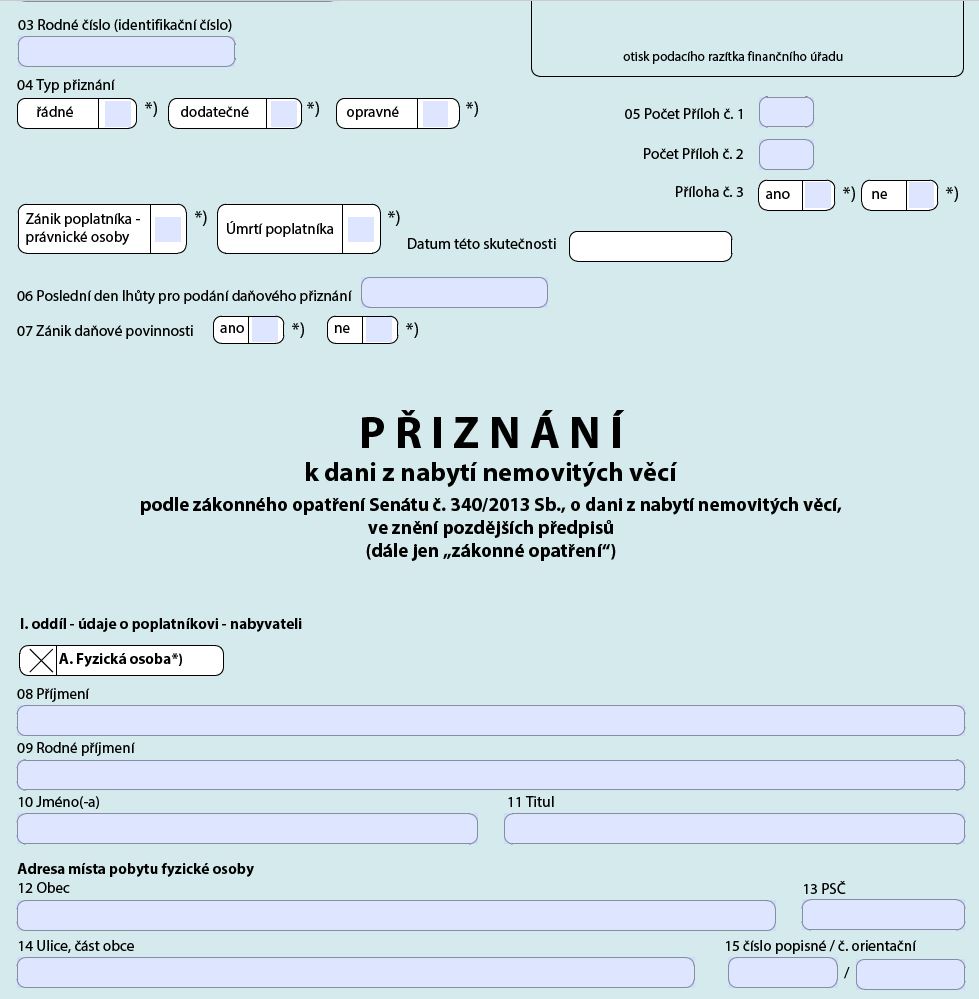

Po zvolení jedné z uvedených variant bychom si měli nachystat kupní smlouvu a vyrozumění o provedeném vkladu do katastru nemovitostí, které jsme obdrželi od katastrálního úřadu a je možné se pustit do vyplnění daňového přiznání a souvisejících příloh. Optimální je navštívit webové stránky Finanční správy a proklikat se do sekce daňových tiskopisů (přímý odkaz zde). Pro možnost vyplnění celého formuláře přímo v počítači a automatického doplňování některých údajů je vhodné zvolit dokumenty ve sloupci „Interaktivní tiskopis“ a pravým tlačítkem si zvolit „Uložit odkaz jako…“, protože spuštění interaktivního tiskopisu přímo v prohlížeči nefunguje. Je nutné stáhnout následující formuláře:

- Přiznání k dani z nabytí nemovitých věcí,

- Příloha č. 1 k Přiznání k dani z nabytí nemovitých věcí pro případy nabytí vlastnictví k nemovité věci kupní smlouvou, směnnou smlouvou, vzájemným darováním a při zrušení a vypořádání podílového spoluvlastnictví dohodou (typ N),

- a v případě výpočtu směrnou hodnotou i příslušnou přílohu č. 2 (dle typu nabývané nemovitosti).

Přílohou přiznání k dani z nabytí nemovitých věcí je standardně výše uvedené vyrozumění o provedeném vkladu do katastru nemovitostí a případně i kupní smlouva (tu si ale dle zákona může finanční úřad zajistit svépomocí dálkovým přístupem). U obou dokumentů stačí prostá kopie. Daňové přiznání podáme finančnímu úřadu, v jehož obvodu územní působnosti se nemovitost nachází. Můžeme jej podat osobně, poslat doporučeně, datovou schránkou bez nutnosti podpisu jednotlivých listin, anebo emailem s elektronickým podpisem.

Po odeslání daňového přiznání finančnímu úřadu můžeme uhradit samotnou daň. Ohledně splatnosti daně platí stejná lhůta jako pro samotné podání daňového přiznání. Částku převezmeme z daňového přiznání, číslo účtu závisí na tom, ve kterém kraji se nemovitost nachází:

| Název finančního úřadu | Číslo účtu: daň z nabytí nemovitých věcí |

|---|---|

| Finanční úřad pro hlavní město Prahu | 7691-77628031/0710 |

| Finanční úřad pro Středočeský kraj | 7691-77628111/0710 |

| Finanční úřad pro Jihočeský kraj | 7691-77627231/0710 |

| Finanční úřad pro Plzeňský kraj | 7691-77627311/0710 |

| Finanční úřad pro Karlovarský kraj | 7691-77629341/0710 |

| Finanční úřad pro Ústecký kraj | 7691-77621411/0710 |

| Finanční úřad pro Liberecký kraj | 7691-77628461/0710 |

| Finanční úřad pro Královehradecký kraj | 7691-77626511/0710 |

| Finanční úřad pro Pardubický kraj | 7691-77622561/0710 |

| Finanční úřad pro Kraj Vysočina | 7691-67626681/0710 |

| Finanční úřad pro Jihomoravský kraj | 7691-77628621/0710 |

| Finanční úřad pro Olomoucký kraj | 7691-47623811/0710 |

| Finanční úřad pro Moravskoslezský kraj | 7691-77621761/0710 |

| Finanční úřad pro Zlínský kraj | 7691-47620661/0710 |

Variabilním symbolem je rodné číslo, anebo DIČ plátce daně. Uschování dokladu o podání daňového přiznání a jeho úhradě by mělo být samozřejmostí.

Závěrem

Do roku 2013 se daň jmenovala daň z převodu nemovitosti, daň hradil prodávající (kupující byl ručitelem) a sazba daně činila 3 %.

Dle současné legislativy se v případě nabytí nemovitosti jiným způsobem může postup výpočtu mírně lišit. Jedná se o tzv. zvláštní cenu, která zahrnuje případy nabytí vydražením, koupi v rámci insolvenčního řízení apod.

Z důvodu nemalého daňového zatížení jsou velké komerční nemovitosti za stovky milionů a miliardy korun v ČR účelově vlastněny společnostmi, v případě prodeje nemovitosti je zájemci prodána celá firma a daň z nabytí je pak nulová.

Můj osobní názor je ten, že stát, který má ambici patřit mezi vyspělé země, by měl maximálně možně podporovat, resp. neomezovat mobilitu pracovní síly. Daň z nabytí nemovitých věcí subjekty naopak motivuje k tomu, ať jsou mobilní co nejméně. Další rozporuplností je skutečnost, že mladí lidé, kteří si chtějí koupit např. v Praze svou první nemovitost - řekněme za 3 miliony Kč, tak musí mít kromě povinně naspořených 20 % na financování nemovitosti (600 000 Kč), odevzdat státu další 4 % na tuto daň (120 000 Kč).

Např. v sousedním Slovensku daň z nabytí úplně zrušili a stejně tomu tak je v mnoha jiných zemích. Příjmy z této daně patří mezi ty nejmenší (hrubý roční výběr činí cca 12 mld. Kč, oproti tomu např. příjem z DPH činí 380 mld. Kč).

Odběr novinek

2011 - 2024 © Ing. David Herbinger, všechna práva vyhrazena webdesign: Ladzo.cz