Oceňují banky nemovitosti správně?

vloženo dne 19. 9. 2016

V tomto článku se budu poněkud obšírněji věnovat problematice oceňování nemovitostí a cenovým změnám v návaznosti na ekonomickou situaci.

Při oceňování nemovitostí pro bankovní sektor se stanovuje tržní hodnota, případně tzv. cena obvyklá. Zjednodušeně řečeno se jedná o cenu, za kterou by se konkrétní oceňovaná nemovitost dala na trhu nemovitostí při optimálním marketingu prodat. Mělo by se jednat o nestrannou transakci (prodávající chce prodat za maximum a zároveň kupující chce koupit co nejvýhodněji) s vyloučením veškerých mimořádných okolností a zvláštní obliby (např. situace, kdy je soused ochoten nemovitost koupit za cenu o 15% vyšší z důvodu, že chce, aby jeho rodina bydlela hned ve vedlejším domě). Zpravidla se předpokládá obchodovatelnost do 6 měsíců.

Kde je problém

U stanovení tržní ceny se u rezidenčních nemovitostí (byty, domy a pozemky) vychází především z porovnání s podobnými prodanými nebo nabízenými nemovitostmi v poslední době. V praxi to znamená, že když oceňujeme např. konkrétní rodinný dům a v této ulici se během posledních několika měsíců prodaly 3 podobné rodinné domy, tak porovnáním rozdílností (velikost užitné plochy domu a pozemku, technický stav, aj.) dojdeme k závěru, že oceňovaný rodinný dům bude mít určitou hodnotu. Na jedné straně je vše v pořádku, protože podle definice stanovujeme hodnotu, za kterou by se nemovitost dala na trhu nemovitostí v této chvíli prodat, na straně druhé je ale největším úskalím této metodiky skutečnost, že se vůbec neberou v potaz tržní cykly, které mají na hodnotu nemovitostí velmi významný vliv. Například jen za poslední rok se ceny nových bytů v Praze zvýšily o celých 20% www.hypoindex.cz a naopak od vrcholu v létě roku 2008 se ceny v nejslabším období propadly v závislosti na lokalitě až o 50%.

Z výše uvedeného tedy vyplývá, že takto stanovená tržní cena pouze kopíruje současnou nemovitostní situaci a náladu ve společnosti, ale nic nám neříká o její vnitřní hodnotě.

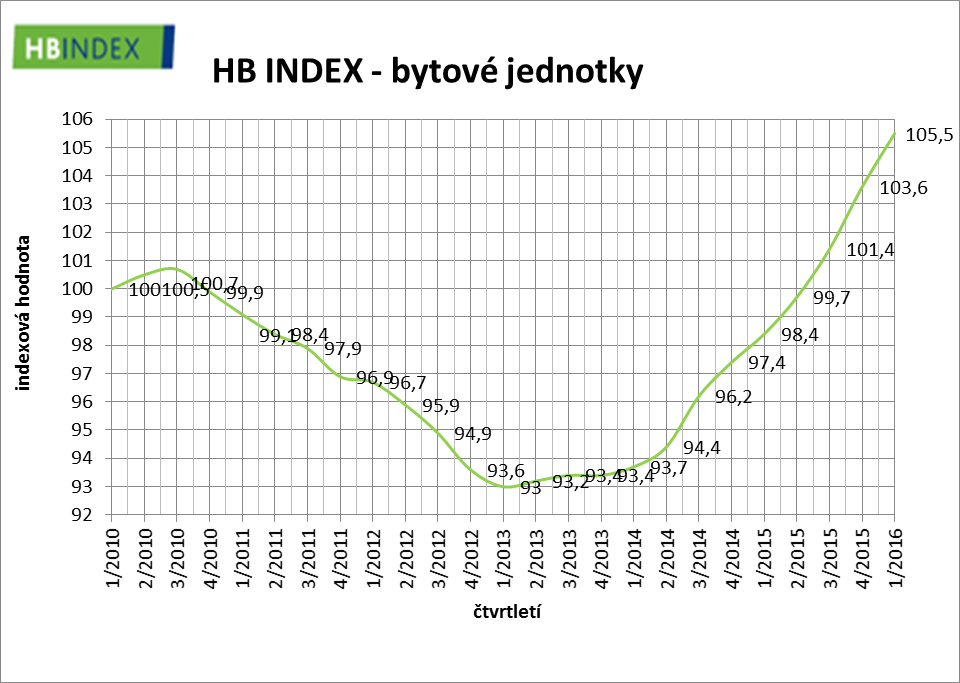

HB index - bytové jednotky

Tyto nemalé výkyvy jsou samozřejmě problematické v situacích, kdy jsou nákupy nemovitostí financovány a zajišťovány prostřednictvím hypotečních úvěrů. Pokud dojde ke koupi nemovitosti v nejsilnějším roce, nákup z 90-100% financuje banka a v následujících letech dojde k cenovému propadu o několik desítek procent, tak se banka dostane do situace, kdy svou půjčku má krytou nemovitostí, jejíž hodnota je menší než aktuální dlužná částka. Asi nemusím příliš rozebírat co se stane, když větší procento klientů banky v tomto období přestane splácet svůj závazek.

Např. u oceňování akcií se mimo jiné vychází z tzv. hodnoty P/E ratio, což je poměrový ukazatel říkající, jaký násobek čistého zisku na akcii je investor ochoten za jednu akcii zaplatit. Průměrný historický ukazatel P/E amerického trhu se pohybuje okolo hodnoty 15, převrácená hodnota tedy činí 6,67%. Je zde prioritní vazba na návratnost investice a aplikuje se především ocenění výnosové. Oproti tomu při tržním oceňování (včetně bankovních odhadů) se u rezidenčních nemovitostí vychází především z metody porovnávací.

Jak z toho ven?

Za prvé je třeba si uvědomit, že ceny nemovitostí mohou v průběhu jednotlivých let někdy i výrazně měnit svou hodnotu. Nemovitosti kupují lidé a jejich cena by měla odpovídat především kupní síle obyvatel v regionu. Pokud dochází několik let k silnému růstu v součtu o desítky procent (bez vazby na výrazné zvýšení kupní síly obyvatel), může se jednat o vychýlení cenové úrovně nemovitostí mimo jejich vnitřní hodnotu.

Při stanovování tržních cen by proto mohlo být zohledněno i výnosové ocenění. Tržní nájemné je zpravidla stabilnější a nepodléhá tak velkým změnám jako u prodejních cen. Banky by dále měly při výrazném růstu cen nemovitostí několik let v řadě zvážit snížení LTV (např. na 80%) a naopak při velkém poklesu cen LTV zvýšit. Důsledkem by byla větší stabilita cen nemovitostí, bank a tedy i celé ekonomiky. Paradoxně investice do nemovitostí jsou nejbezpečnější v dobách nejhlubší krize a naopak nejrizikovější v dobách největšího optimismu.

Poslední věcí stojící za zmínku jsou současné historicky abnormálně nízké úrokové sazby, které umožňují nemalý růst cen nemovitostí. Lidé díky nízkým úrokovým sazbám dosáhnou na vyšší hypoteční úvěr a tedy i na dražší nemovitosti. Jakmile se jednou situace na trhu hypoték změní (a je jen otázkou kdy k tomu dojde), tak vznikne tlak na opětovný pokles cen nemovitostí.

Odběr novinek

2011 - 2026 © Ing. David Herbinger, všechna práva vyhrazena webdesign: Ladzo.cz